권호기사보기

| 기사명 | 저자명 | 페이지 | 원문 | 기사목차 |

|---|

| 대표형(전거형, Authority) | 생물정보 | 이형(異形, Variant) | 소속 | 직위 | 직업 | 활동분야 | 주기 | 서지 | |

|---|---|---|---|---|---|---|---|---|---|

| 연구/단체명을 입력해주세요. | |||||||||

|

|

|

|

|

|

* 주제를 선택하시면 검색 상세로 이동합니다.

본 연구는 감사 전의 잠정이익에 대한 시장반응이 부정적일수록 감사인의 감사조정이 증가하는지, 또한 감사인의 감사노력이 증가되는지, 그리고 증가한 감사노력을 차기의 감사보수에 반영하는지를 분석하였다. 이를 통해 감사인이 감사위험을 평가할 때 주가수익률에 포함된 사적정보에 대해 고려하는지를 알아보았다. 최근 연구인 Feng et al.(2023)은 피감기업의 연간 주식수익률과 잠정이익 간에 불일치, 특히 잠정이익에 대한 시장반응 추정모형에서의 설명되지 않는 잔차가 음(-)의 방향으로 증가할수록 감사조정이 증가하고, 감사보수 역시 증가된다는 결과를 보고하였다. 이에 대해 해당 연구는 감사인이 감사과정에서 주가수익률에 포함된 사적정보를 감사위험에 통합시켜 반영한다고 주장한다. 선행연구는 이를 주식수익률의 피드백효과로 불렀다. 따라서 본 연구는 국내의 경우에도 앞서와 같은 감사인의 반응이 관찰되는지를 감사조정 및 감사보수 외에도 감사인의 감사노력에 해당되는 감사시간을 추가하여 알아보고자 한다. 이를 위해 본 연구는 Feng et al.(2023)의 방법을 준용하여 분석기간 2013년부터 2022년까지 유가증권 및 코스닥기업을 대상으로 분석하였다.

본 연구의 실증결과는 첫째로, 잠정이익에 대한 시장반응이 부정적일수록 감사조정은 잠정이익보다 실제이익을 낮추는 방향으로 유의하게 증가하였다. 둘째, 잠정이익에 대한 시장반응이 부정적일수록 감사시간이 증가하지는 않았다. 다만, Feng et al.(2023)의 방법 대신 지시변수를 이용한 경우 잠정이익에 대한 시장반응이 부정적인 반응이면 긍정적인 경우에 비해 유의하게 감사시간이 증가하였다. 셋째, 잠정이익에 대한 시장반응이 부정적일수록 차기의 감사보수는 유의하게 증가하였다.

이상을 종합하면, 본 연구는 감사 전 잠정이익에 대한 시장반응이 부정적일수록 감사조정이 증가할 뿐만 아니라, 감사인의 감사노력이 증가하여 감사보수 역시 증가한다는 것을 보여주고 있다. 이러한 발견은 국내의 경우도 공시된 잠정이익에 대한 시장반응 정보를 감사인이 감사위험을 평가할 때 반영하고 있음을 시사한다. 이는 Feng et al.(2023)의 주장과도 일관된다.

We examines whether negative market reaction to pre-audited earnings affects the auditor’s audit adjustment, audit hours, and audit fees when auditors perform audit risk assessment procedures. In a recent study, Feng et al. (2023) found that auditors make significantly more downward actual earnings than pre-audited earnings when unexplained stock returns in the market reaction estimation model for pre-audited earnings are more negative. And Feng et al. (2023) document that audit fees increase when unexplained stock returns are more negative. In other words, auditors evaluate the audit risk level using feedback effect information relative to the market reaction to disclosure of pre-audit earnings. Using method suggested by Feng et al. (2023), this study examined not only audit adjustments and audit fees but also the auditor’s audit hours are a proxy for audit effort. Following Feng et al. (2023), we estimate the return_residual representing the portion of the stock return not explained by pre-audited earnings. We are using the Korean setting where data on pre-audit earnings are available, form the period 2013 to 2022, and the analysis results are as follows.

First, we find that auditors make significantly more downward audit adjustments when the market reaction to pre-audited earnings is negative, its auditors evaluate the audit risk as high and tend to lower the over-reported pre-audited earnings during the audit process. Second, there is no evidence that auditor’s audit hours significantly increase, when the market reaction to pre-audited earnings is negative. However, unlike Feng et al. (2023) research design, we find that the association between negative return_residual and audit hours is significant only using indicator variable (i.e., negative return_residual, which it equals one if return_residual is negative, and zero otherwise). The results indicate that auditors increase more audit work when the market reaction to pre-audited earnings is negative. Third, we find that auditors charge their clients higher audit fees when the market reaction to pre-audited earnings is negative. These results indicate that when the market reaction to pre-audited earnings is negative, auditors tend to impose a risk premium to compensate for additional audit work when determining audit fees in the next period.

Overall, these results suggest that auditors learn from stock prices of their clients and incorporate that information into their audit process. Specifically, our findings provides new evidence on how the information imbedded in overall stock prices affects auditor risk assessment to the pre-audited numbers. The findings of this study contribute to related research in the following aspects. First, we provide empirical evidence on whether auditors use market reaction information on pre-audited earnings as feedback information in Korean setting. Second, Feng et al. (2023) only deal with the aspects of audit adjustments and audit fees, whether the market reaction to pre-audited is reflected in audit risk by auditors. In contrast, this study contributes to related research in that it expands the prior research and analyzes not only audit adjustment and audit fees but also auditor’s audit hours. Therefore, our study provides useful information to the regulators as well as policymakers as it shows that requiring auditors to consider companies’ stock activities in the audit risk assessment helps improve audit quality.*표시는 필수 입력사항입니다.

| *전화번호 | ※ '-' 없이 휴대폰번호를 입력하세요 |

|---|

| 기사명 | 저자명 | 페이지 | 원문 | 기사목차 |

|---|

| 번호 | 발행일자 | 권호명 | 제본정보 | 자료실 | 원문 | 신청 페이지 |

|---|

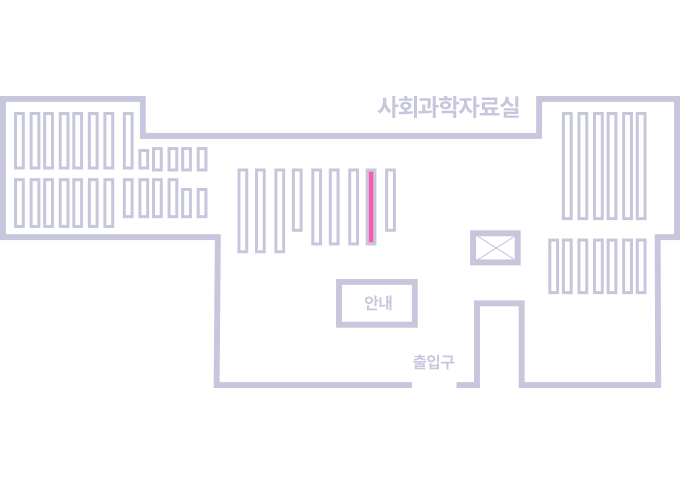

도서위치안내: 정기간행물실(524호) / 서가번호: 국내15

2021년 이전 정기간행물은 온라인 신청(원문 구축 자료는 원문 이용)

우편복사 목록담기를 완료하였습니다.

*표시는 필수 입력사항입니다.

저장 되었습니다.