권호기사보기

| 기사명 | 저자명 | 페이지 | 원문 | 기사목차 |

|---|

| 대표형(전거형, Authority) | 생물정보 | 이형(異形, Variant) | 소속 | 직위 | 직업 | 활동분야 | 주기 | 서지 | |

|---|---|---|---|---|---|---|---|---|---|

| 연구/단체명을 입력해주세요. | |||||||||

|

|

|

|

|

|

* 주제를 선택하시면 검색 상세로 이동합니다.

일문목차

第1 消費稅法の創設=1

消費稅法の立法行爲等と憲法の關係=1

消費稅法の立法行爲及びその制度の違憲性の存否=1

第2 消費稅の課稅對象·範圍=25

1. 課稅の對象(古物の讓渡)=25

旣に物品稅が課されている古物營業法上の「古物」に該當する中古資産の讓渡は課稅の對象となるか=25

2. 資産の讓渡等=31

(1) 課稅資産の讓渡(支給された原材料部品)=31

課稅資産の讓渡の意義·支給された原材料部品の代金相當額の完成品としての對價性の有無=31

(2) 課稅資産の讓渡(パチンコ景品交換業務の對價)=44

パチンコ景品交換業務における景品の受拂い行爲は, 賣買(資産の讓渡)か, それとも, 業務委託に基づく役務提供か=44

(3) 課稅資産の讓渡(賃貸マンションの物納)=57

相續稅納付のための賃貸マンションの物納は, 消費稅の課稅對象となる資産の讓渡に該當するか=57

(4) 資産の貸付け(駐車場の貸付けと事業性)=66

駐車場の貸付けの規模と事業性·非課稅とされる土地の貸付けか否か=66

(5) 役務の提供(公的機構から受領する處理料)=76

公的機構から受領した處理料は, 補助金(不課稅取引)に該當するか否か=76

第3 非課稅及び免稅=87

1. 非課稅(敎育に關する役務の提供)=87

豫備校の學則に定める敎育課程にない講習會の授業料は非課稅となるか否か=87

2. 輸出免稅=96

輸出免稅の適用要件=96

第4 納稅義務者=105

1. 消費者と納稅義務=105

消費者が國內取引に係る消費稅の納稅義務を負うか=105

2. 消費稅の轉嫁の不能と納稅義務=111

(1) タクシ-運賃値上げ申請の却下=111

消費稅相當額のタクシ-運賃値上げ申請が却下された場合の納稅義務=111

(2) 取引先に對する轉嫁不能=119

取引先に消費稅相當額を轉嫁し得なかった場合の消費稅の納稅義務=119

3. 小規模事業者の特例=131

(1) 小規模事業者に係る納稅義務の免除(免稅事業者)の要件=131

課稅賣上高が3,000万円以下であるか否かは, 基準期間の課稅賣上高ではなく, 課稅期間の課稅賣上高で判定すべきか否か=131

(2) 基準期間が免稅事業者である場合の課稅賣上高の算出方法=137

免稅事業者の行った課稅資産の讓渡等に課されるべき消費稅は存在するか否か=137

(3) 基準期間がない法人の納稅義務の免除の特例=159

基準期間のない新設法人に, 消費稅等の納稅義務が生ずるか否か=159

第5 資産の讓渡等の時期=167

1. 不動産の讓渡の時期=167

土地·建物の讓渡の時期=167

2. 共同事業に係る資産の讓渡等の歸屬及び時期=174

企業體(民法上の組合)が行う共同事業としての資産の讓渡等の歸屬及び時期=174

第6 課稅標準及び稅額計算=189

1. 課稅資産の讓渡等の對價の額の計算=189

輕油の一般販賣店が受領した輕油引取稅相當額の性質=189

2. 課稅標準額及び消費稅額の計算における端數計算=195

對價の額と消費稅額とを區分して領收する場合(消規則22條1項)に該當するか否か=195

第7 稅額控除等=237

1. 仕入れに係る消費稅額の控除=237

(1) 仕入稅額控除の對象(事例1·立退料の支拂)=237

建物の賃借權を消滅させるために支拂った立退料は仕入稅額控除の對象となるか=237

(2) 仕入稅額控除の對象(事例2·カ-ド會社に對する支拂手數料)=253

カ-ド會社に支拂った手數料の課稅仕入れの當否(非課稅とされる債權の讓受け又は立替拂に係る差益か)=253

(3) 仕入稅額控除の對象(事例3·マッサ-ジ師に支拂った役務の提供の對價)=269

外注費の名目で支拂ったマッサ-ジ師に對する役務提供の對價は, 給與等に該當するか否か=269

(4) 仕入稅額控除の時期=284

造成工事及び建物建築工事等の工事代金に係る消費稅の仕入稅額控除の時期=284

2. 仕入稅額控除の適用要件=291

(1) 假名で記載された帳簿及び請求書等=291

假名で記載された仕入帳等は, 法定帳簿(消法30條7項)に該當するか=291

(2) 通稱のグル-プ名あるいは氏のみで記載された帳簿等=321

通稱のグル-プ名等で記載された判取帳は, 法定帳簿に該當するか=321

(3) 帳簿及び請求書等(法定帳簿等)の保存=342

① 調査非協力による帳簿等の不提示と仕入稅額控除の適否(事例1)=344

法定帳簿等の保存の意義, 保存の確認の主體·時期等及び請求書等の記載要件=344

② 調査非協力による帳簿等の不提示と仕入稅額控除の適否(事例2)=372

帳簿等の保存の意義, 帳簿等の利用目的, 提示拒否の槪念等=372

③ 調査非協力による帳簿等の不提示と仕入稅額控除の適否(事例3)=394

消法30條7項の規定の趣旨, 帳簿等の保存の意義, 保存に關する立證配分等=394

④ 調査非協力による帳簿等の不提示と仕入稅額控除の適否(事例4)=407

課稅廳の法定帳簿等の檢査に當たり, 納稅者が條件を付したことが, 正當理由のない帳簿等不提示に當たるか否か=407

3. 仕入控除稅額の計算方法(一括比例配分方式と個別對應方式の選擇)=434

一括比例配分方式の選擇の錯誤を理由とした減額更正の可否等=434

4. 調整對象固定資産に係る控除稅額の調整=466

課稅賣上割合が95パ-セント未滿の場合に, 調整對象固定資産の仕入れに係る消費稅額を, 全額控除できるか=450

5. 貸倒れに係る消費稅額の控除=466

連帶保證人が代物辨濟により主債務者に對して取得した求償債權の貸倒れは, 稅額控除の對象となるか=466

6. 中小事業者の仕入れに係る消費稅額の控除の特例(簡易課稅制度)=475

(1) 消法37條5項に規定する「やむを得ない事情」の意義=475

「納稅義務者でなくなった旨の屆出書」を提出すれば, 以前に提出した「簡易課稅制度選擇適用屆出書」の效力は失效すると誤解し, 「簡易課稅制度選擇不適用屆出書」を提出しなかったことは, 「やむを得ない事情」に當たるといえるか=475

(2) 法人設立第1期の課稅期間內に提出された「簡易課稅制度選擇屆出書」の效力=484

新設法人が「簡易課稅制度選擇屆出書」を提出した場合, 設立第1期の課稅期間の課稅賣上高により, 簡易課稅の適用の有無を決定することの適否=484

(3) みなし仕入率の適用(事業)區分(消令57條1項·5項)(事例1)=489

主要材料を元請業者から支給を受けて建設工事(山留支保工)を營む事業は, 第三種事業(建設業)に該當するか否か=489

(4) みなし仕入率の適用(事業)區分(事例2)=502

吳服問屋から白生地の支給を無償で受け, それを外注先に加工させて, 反物に仕上げる事業は, 第三種事業(製造業)に該當するか否か=502

(5) みなし仕入率の適用(事業)區分(事例3)=507

自動車修理板金塗裝等を營む事業は, 第三種事業(製造業)に該當するか否か=507

第8 消費稅の會計處理=517

稅拔經理方式と稅입經理方式=517

稅拔經理方式及び稅입經理方式の合理性等=517

| 등록번호 | 청구기호 | 권별정보 | 자료실 | 이용여부 |

|---|---|---|---|---|

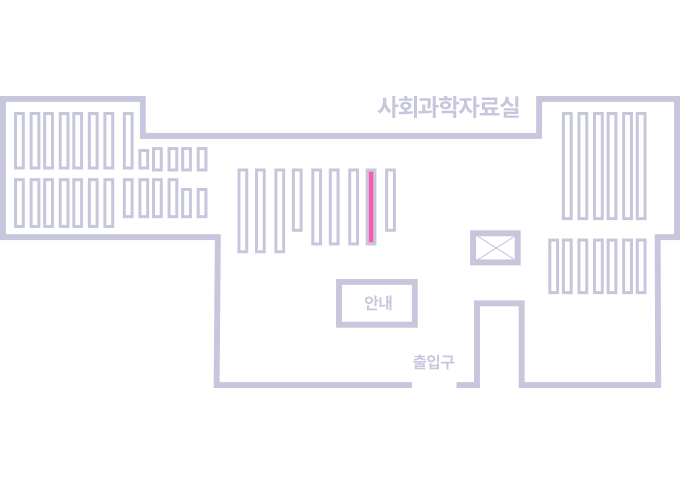

| 0000985474 | 336.271026 ㅁ391ㅅㅈㄱ | 서울관 서고(열람신청 후 1층 대출대) | 이용가능 |

*표시는 필수 입력사항입니다.

| 전화번호 |

|---|

| 기사명 | 저자명 | 페이지 | 원문 | 기사목차 |

|---|

| 번호 | 발행일자 | 권호명 | 제본정보 | 자료실 | 원문 | 신청 페이지 |

|---|

도서위치안내: / 서가번호:

우편복사 목록담기를 완료하였습니다.

*표시는 필수 입력사항입니다.

저장 되었습니다.